De afgelopen maanden is er een hoop onrust in de verhuurwereld. De plannen van Minister de Jonge hebben immers ingrijpende gevolgen voor mensen met een tweede woning. Niet alleen veranderen de regels omtrent verhuur, ook het box 3-stelsel gaat op de schop. Bij De Kredieter merken we dat woningverhuurders vaak niet goed weten hoeveel belasting ze straks over een tweede woning gaan betalen. In dit artikel lichten we de wijzigingen in het box 3-stelsel met een simpele voorbeeldberekening voor u door.

Uw tweede woning: een rekenvoorbeeld

Stel, u heeft een tweede woning die u verhuurt. Op papier zien de cijfers er als volgt uit:

- Aankoopprijs (2015): € 260.000

- WOZ-waarde (2021): € 265.000

- WOZ-waarde (2022): € 325.000

- Huuropbrengst per jaar: € 12.600

- Hypotheek: € 124.000 aflossingsvrij tegen een vaste rente van 2,5% voor 10 jaar

- Hypotheeklasten per jaar: € 3.100

Situatie in 2022

In 2022 betaalde u in box 3 31% vermogensbelasting over de waarde van de woning – uw eigen vermogen. Om dit vermogen vast te stellen, houdt de Belastingdienst rekening met de WOZ-waarde van uw woning, uw hypotheek, de huurinkomsten en het geschatte rendement.

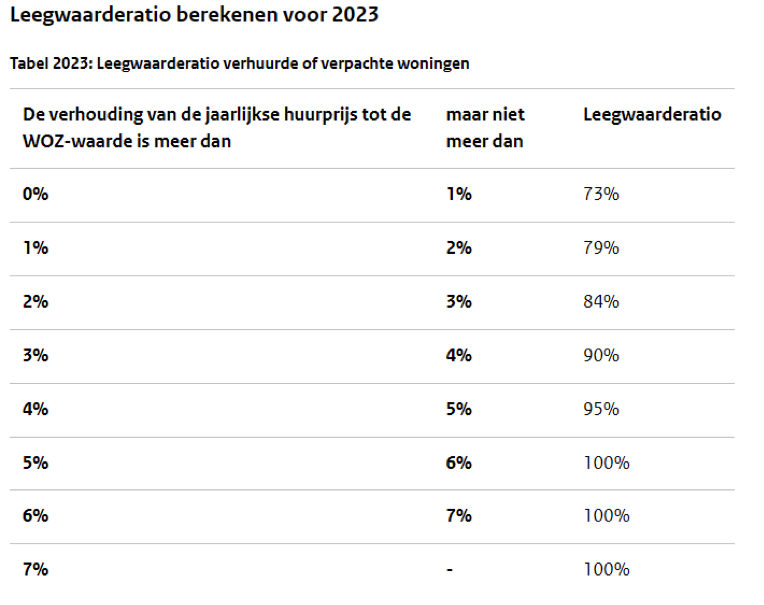

Leegwaarderatio in 2022

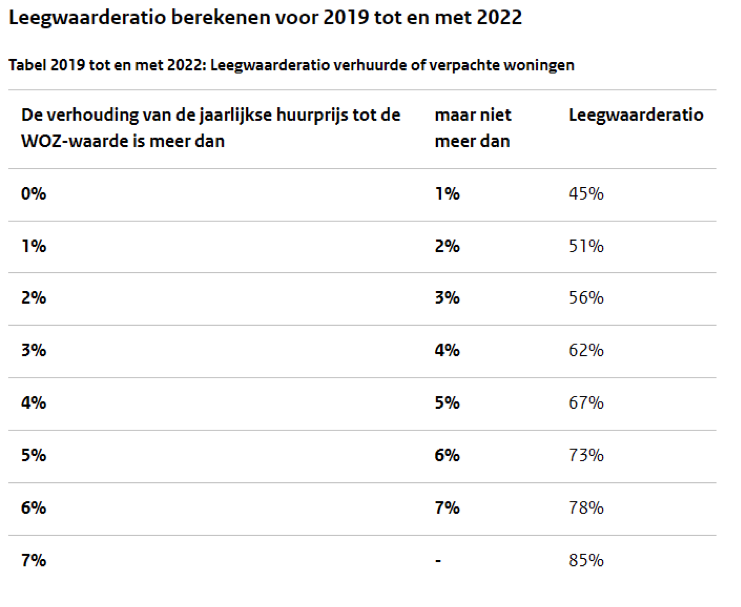

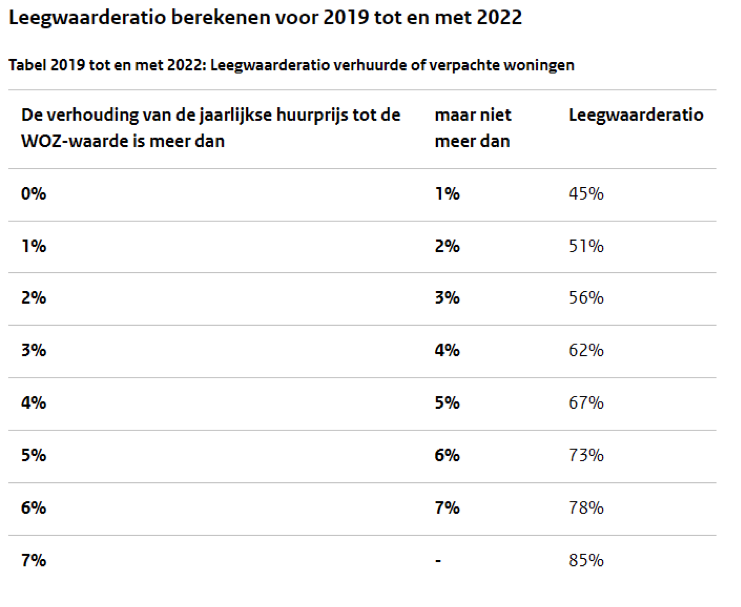

Omdat een verhuurde woning minder waard is dan een niet verhuurde woning, wordt het bedrag waarover u belasting betaalt naar beneden toe bijgesteld met de leegwaarderatio: de verhouding tussen de WOZ-waarde van de woning en de huuropbrengst. Hoe minder huuropbrengsten uw woning (ten opzichte van de WOZ-waarde) opbrengt, hoe lager het bedrag is dat in box 3 wordt belast (zie onderstaande tabel).

In 2022 was de verhouding van de jaarlijkse huurprijs tot de WOZ-waarde van uw woning € 12.600 / € 265.000 * 100% =

4,8%. De leegwaarderatio was dus

67%, waardoor het bedrag waar de Belastingdienst mee rekent verlaagd werd naar

€ 177.500.

WOZ-waarde: € 265.000

Leegwaarderatio (67%): € 177.500

Belast vermogen in box 3 in 2022

De Belastingdienst beschouwt de waarde van de woning dus als € 177.500. Daar werd in 2022 uw hypotheek vanaf getrokken en vervolgens werd gerekend met een geschat rendement, het forfaitair rendement. Over het bedrag dat uit die berekening kwam rollen betaalde u 31% vermogensbelasting. In uw geval kwam dat in 2022 neer op

€ 302.

Waarde woning: € 177.550

Hypotheek: € 124.000

------------------------------ –

Vermogen box 3: € 53.550

Forfaitair rendement (1,82%): € 975

Belasting (31%): € 302

Situatie in 2023

In 2023 is de situatie in box 3 echter drastisch gewijzigd. Dat heeft alles te maken met veranderingen in de leegwaarderatio’s, de rekenmethodiek en het belastingpercentage. Daarbij is de WOZ-waarde van de meeste woningen, zoals ook die van u in dit voorbeeld, flink gestegen.

Leegwaarderatio in 2023

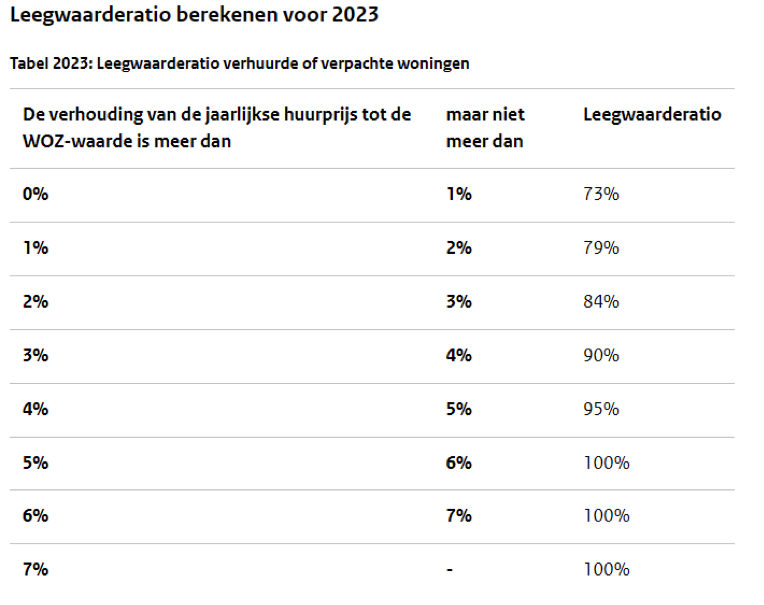

We schreven er al over in ons artikel over

de 5 maatregelen die u als huiseigenaar gaan treffen: de actualisering van de leegwaarderatio. In 2023 zijn de ratio’s flink verhoogd, waardoor uiteindelijk ook een hoger nettovermogen wordt belast dan voorheen (zie onderstaande tabel).

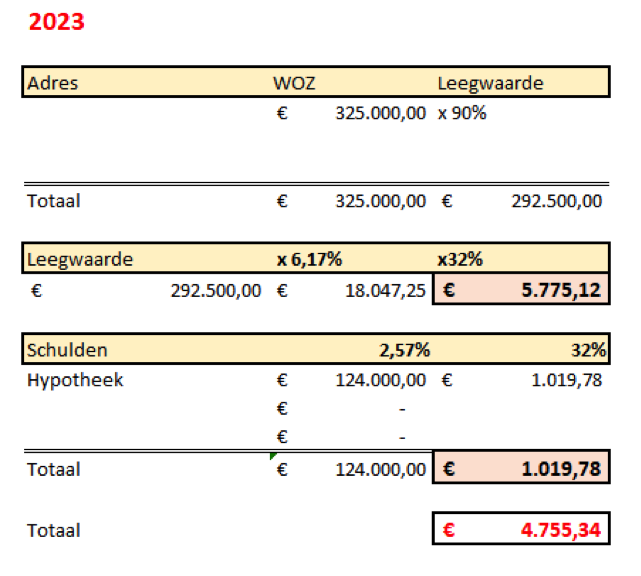

In 2023 is de verhouding van de jaarlijkse huurprijs tot de WOZ-waarde € 12.600 / € 325.000 * 100% =

3,9%. De leegwaarderatio is nu dus maar liefst

90%, waardoor de woningwaarde waar de Belastingdienst mee rekent een stuk hoger is dan in 2022:

€ 292.500.

WOZ-waarde: € 325.000

Leegwaarderatio (90%): € 292.500

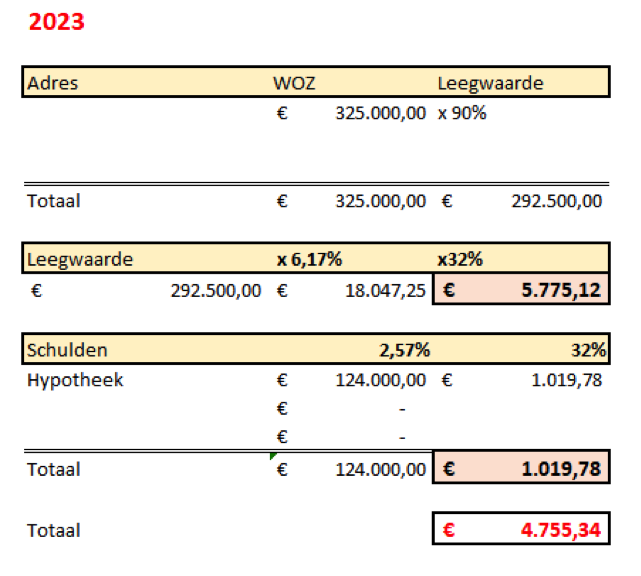

Belast vermogen in box 3 in 2023

Verschillende wijzigingen in de rekenmethodiek zorgen vervolgens voor een nog onaantrekkelijker plaatje. Vanaf nu wordt gerekend met een vast percentage voor het geschatte rendement op zowel de woning (6,17%) als schulden (2,57%), waardoor de berekening er heel anders uit komt te zien (zie onderstaande tabel). In 2023 komt uw belasting in box 3 uit op maar liefst

€ 4.755, een toename van 1574%!

Financieel advies over een tweede woning

De fiscale heffing over woningen in box 3 was, toegegeven, wel erg laag. Maar de wijzigingen die dit jaar zijn doorgevoerd zijn naar onze mening veel te ingrijpend. Zeker omdat u als verhuurder ook nog te maken krijgt met wetswijzigingen die de verhuur van woningen in het algemeen stricter gaan reguleren. Sommige woningeigenaren zullen hun vastgoedstrategie daarom helemaal om moeten gooien om nog een leuk rendement te blijven realiseren. Maar omdat de belastingaangifte over 2023 pas volgend jaar gedaan wordt, zijn veel vastgoedinvesteerders nog onvoldoende op de hoogte van hoe het financiële plaatje er eigenlijk precies uit komt te zien.

De berekening in dit artikel is echter slechts een eenvoudig rekenvoorbeeld. Het houdt geen rekening met vrijstellingen, overig vermogen of eventuele andere leningen. Laat uw persoonlijke situatie daarom analyseren door een van onze financieel adviseurs of een accountant. Neem gerust

contact met ons op, De Kredieter denkt graag met u mee!

Binnen 24 uur

Binnen 24 uur Gespecialiseerd

Gespecialiseerd Reviews

Reviews  Binnen 24 uur

Binnen 24 uur Gespecialiseerd

Gespecialiseerd Reviews

Reviews

Binnen 24 uur

Binnen 24 uur Gespecialiseerd

Gespecialiseerd Reviews

Reviews